資金繰りに悩む中小企業オーナーや個人事業主の皆さん、こんにちは!「ファクタリング」という言葉、聞いたことはあるけど具体的に何なのか分からない…という方も多いのではないでしょうか?実は、ファクタリングは売掛金を早期に現金化できる便利な資金調達方法なんです!でも「難しそう」「怪しそう」というイメージを持っている方も少なくないはず。

そこで今回は、ファクタリングの仕組みを図解を使って超わかりやすく解説します!専門用語をできるだけ使わず、初めての方でも「なるほど!」と理解できる内容になっています。資金繰りの新たな選択肢として、ファクタリングをビジネスに取り入れるヒントになれば嬉しいです。

この記事を読めば、明日から使える実践的な知識が身につきますよ!それでは早速、ファクタリングの世界へご案内します!

1. 【完全図解】ファクタリングって実は超簡単!初めてでも安心の仕組み解説

ファクタリングという言葉を聞いたことはあっても、実際どんな仕組みなのか分からない方は多いのではないでしょうか。簡単に言えば、ファクタリングとは「請求書を売却して早く資金を手に入れる方法」です。今回は図解を交えながら、初心者の方にも理解しやすいようにファクタリングの基本的な仕組みを解説します。

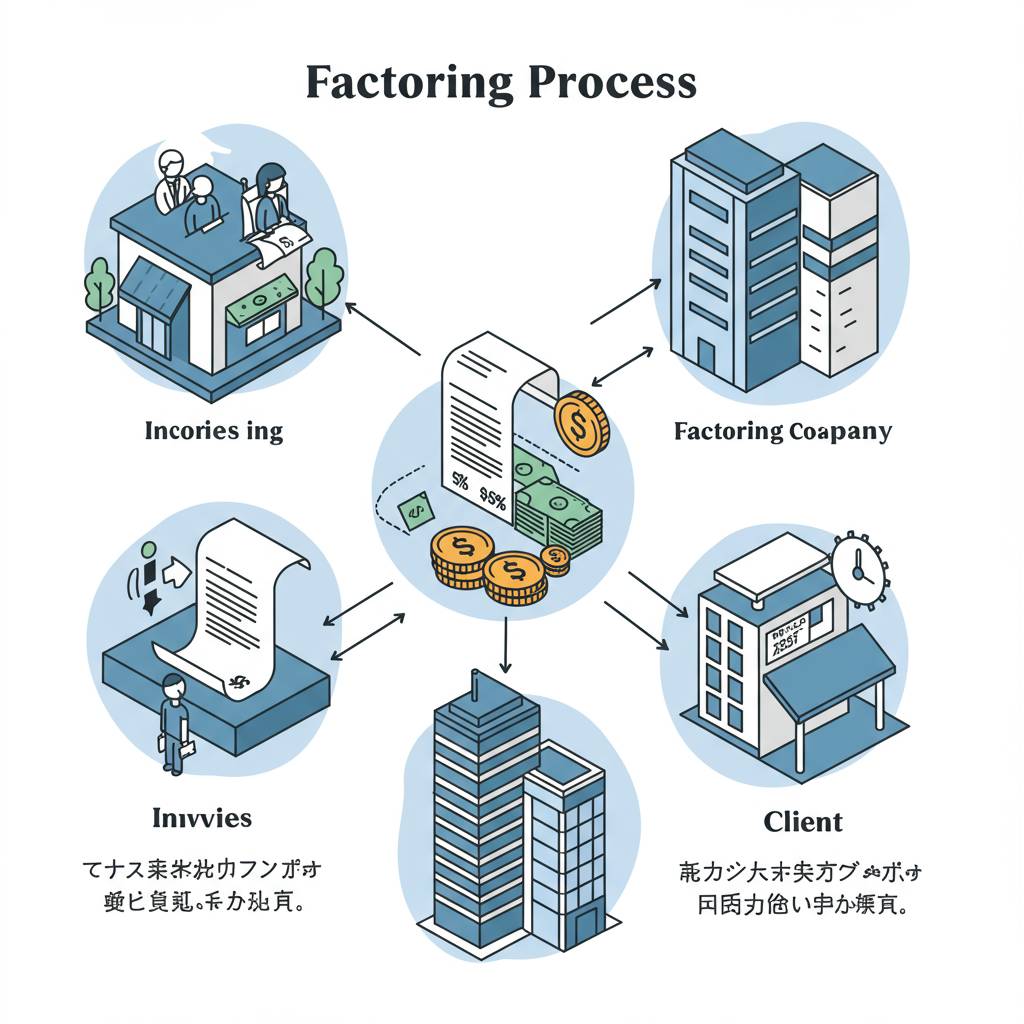

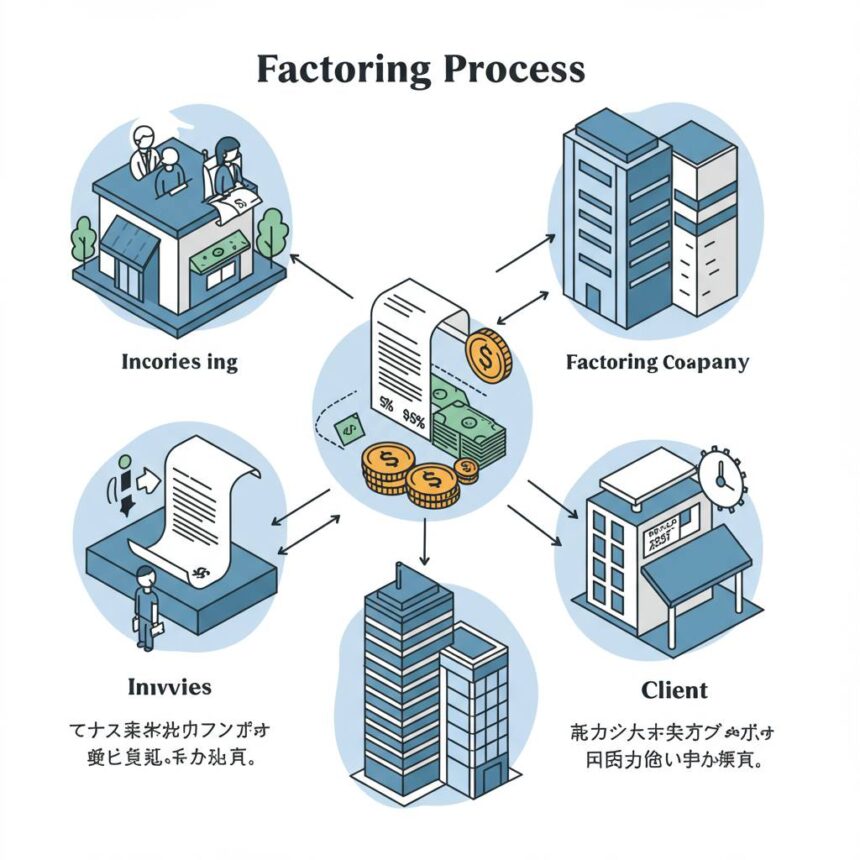

【図解:ファクタリングの基本的な流れ】

1. あなた(売掛金を持つ会社)がファクタリング会社に売掛金の買取を依頼

2. ファクタリング会社が売掛金の評価・審査を実施

3. 買取契約を締結

4. ファクタリング会社があなたに資金を支払う(売掛金の90〜98%程度)

5. 支払期日に取引先が代金をファクタリング会社に支払う

この仕組みの最大のメリットは「今すぐ資金化できる」という点です。通常、請求書を発行してから入金されるまで30日〜120日もかかることがありますが、ファクタリングを利用すれば最短即日で資金調達が可能になります。

特に2社間ファクタリングと3社間ファクタリングの違いは重要なポイントです。2社間ファクタリングでは、取引先に知られずに資金調達ができる一方、3社間ファクタリングでは取引先への通知が必要ですが手数料が安くなる傾向があります。

また、銀行融資と異なり、ファクタリングは「借入」ではなく「売却」なので、借入金として計上されず、財務状況が悪化しません。創業間もない企業や、一時的な資金繰りに困っている企業にとって大きな助けとなるでしょう。

審査においては、あなたの会社の信用度よりも、「支払い企業(取引先)の信用度」が重視される点も大きな特徴です。大手企業との取引がある中小企業にとっては、この点が有利に働くことが多いです。

ただし注意点として、手数料(ディスカウント率)は1%〜10%程度と幅があり、状況によって大きく変わります。SMBCファクタリング、りそな決済サービス、三菱UFJファクターなどの大手金融機関系ファクタリング会社は比較的低い手数料設定の傾向がありますが、審査基準も厳格です。

初めてファクタリングを利用する際は、複数の会社から見積もりを取り、手数料や契約条件を比較検討することをおすすめします。そして何より、契約内容をしっかり理解した上で利用することが重要です。

2. 中小企業オーナー必見!5分でわかるファクタリングの基本と活用法

中小企業を経営していると、資金繰りに悩む場面は少なくありません。売掛金はあるのに現金がない…そんな状況を打開する強力な手段として注目されているのが「ファクタリング」です。この記事では、中小企業オーナーの方に向けて、ファクタリングの基本と具体的な活用法をわかりやすく解説します。

ファクタリングとは?基本の「キ」

ファクタリングとは、企業が保有する売掛金(未回収の債権)を、ファクタリング会社に買い取ってもらうサービスです。簡単に言えば「将来入ってくるはずのお金を、今すぐ現金化する方法」と考えればわかりやすいでしょう。

銀行融資との大きな違いは、「借入ではない」という点です。ファクタリングは売掛金を「売却」するため、負債として計上されません。また、審査基準も売掛先の信用力が重視されるため、自社の財務状況が厳しくても利用できる可能性があります。

中小企業におけるファクタリング活用のメリット

1. 即日~数日での資金調達が可能:急な資金需要に対応できます

2. 借入とは異なるため財務状況に影響しにくい:自己資本比率を下げません

3. 担保や保証人が不要:個人保証のリスクを負わなくて済みます

4. 売掛金の未回収リスクを回避:2社間ファクタリングの場合、回収リスクをファクタリング会社が負います

5. 銀行融資よりも審査が通りやすい:創業間もない企業や赤字企業でも利用可能です

ファクタリングの種類と選び方

ファクタリングには主に以下の2種類があります。

2社間ファクタリング**:自社とファクタリング会社の間だけで完結し、売掛先に知られずに利用できます。手数料は比較的高めですが、迅速な資金調達が可能です。

3社間ファクタリング**:売掛先も取引に加わり、支払いの承諾を得る必要があります。手数料は2社間より低く設定されていますが、売掛先との関係性に影響する可能性があります。

中小企業の場合、取引先との関係を考慮すると2社間ファクタリングが選ばれることが多いです。特に取引先が大企業の場合、その信用力を活かせるため有利な条件で契約できる可能性があります。

実践!ファクタリングの活用手順

1. 売掛先・売掛金の選定:安定した大企業との取引が有利です

2. ファクタリング会社の比較検討:手数料率や対応の早さをチェック

3. 必要書類の準備:請求書コピー、登記簿謄本、決算書など

4. 審査と契約:最短即日で完了することも

5. 入金:契約完了後、数時間~数日で指定口座に入金

実際の手数料率は10%~30%程度が一般的ですが、売掛先の信用度や支払いサイト(回収までの期間)によって変動します。三菱UFJファクター、GMOあおぞらネット銀行、SMBCファイナンスサービスなど、大手金融機関系のファクタリング会社は比較的低い手数料で利用できる傾向にあります。

事例で学ぶ:中小企業のファクタリング活用術

製造業を営むA社は、大手自動車メーカーへの部品納入後、支払いサイトが90日と長く資金繰りに苦慮していました。そこで2,000万円の売掛金をファクタリングで現金化。手数料は13%(260万円)でしたが、新規設備投資に充てることで売上増加に成功し、結果的に大きなリターンを得ることができました。

ファクタリングは「高コスト」というイメージがありますが、資金を効果的に活用することで、手数料以上の価値を生み出せる可能性があります。事業拡大や急な大型受注対応など、成長機会を逃さないための戦略的ツールとして活用しましょう。

3. 資金繰りに悩む人へ!図解でスッキリ理解するファクタリングの全知識

資金繰りに頭を悩ませている経営者や個人事業主の方々にとって、ファクタリングは有力な資金調達方法の一つです。しかし「ファクタリングって何?」「銀行融資との違いは?」と疑問を持つ方も多いのではないでしょうか。ここでは図解を用いてファクタリングの仕組みをわかりやすく解説します。

【ファクタリングの基本的な仕組み】

ファクタリングとは、企業が保有する売掛金(まだ支払いを受けていない請求書)を、ファクタリング会社に売却して即座に資金化する方法です。

図で表すと次のような流れになります:

1. 企業A(売主)が企業B(買主)に商品・サービスを提供

2. 企業Aは企業Bに対する売掛金をファクタリング会社に売却

3. ファクタリング会社は企業Aに売掛金の金額から手数料を差し引いた金額を支払う

4. 支払期日が来ると、企業Bはファクタリング会社に代金を支払う

この仕組みにより、本来なら数週間から数ヶ月待たなければ入金されなかった売掛金が、すぐに現金化できるのです。

【ファクタリングのメリット】

• 審査が銀行融資より比較的簡単

• 資金調達のスピードが速い(最短即日での資金化も可能)

• 借入ではないため負債にならず、財務状況に影響しない

• 信用情報に影響しない

• 担保や保証人が不要な場合が多い

【ファクタリングの種類】

1. 2社間ファクタリング:

売掛先に知られずに資金調達できる方式。売掛先企業には通知せず、支払いは通常通り売主に行われ、売主がファクタリング会社に支払う形となります。

2. 3社間ファクタリング:

売掛先企業にファクタリングの利用を通知し、支払いを直接ファクタリング会社に行ってもらう方式。手数料が2社間より安いのが特徴です。

【手数料の相場】

ファクタリング手数料は一般的に売掛金額の5%~30%程度で、以下の要素で変動します:

• 売掛先企業の信用度

• 売掛金の金額

• 支払期日までの期間

• 取引実績

【銀行融資との違い】

ファクタリングは「売掛金の売却」であり、銀行融資のように「お金を借りる」わけではありません。そのため、返済義務が生じず、借入残高も増えません。審査基準も企業の財務状況より、売掛先企業の信用度が重視されます。

【注意点】

• 手数料が銀行融資の金利より高い

• 悪質な業者も存在するため、SMBCファクタリング、三菱UFJファクタリングなど大手金融機関系列のファクタリング会社や、実績のある会社を選ぶことが重要

• 契約書の内容をしっかり確認する

資金繰りに悩んでいる方は、ファクタリングという選択肢も視野に入れてみてはいかがでしょうか。売掛金があれば、比較的スピーディーに資金調達できる可能性があります。

4. 「手形いらず」の新常識!ビジネス初心者でもできるファクタリング入門

ビジネスの資金調達というと、かつては手形が主流でした。しかし現代のビジネスシーンでは「ファクタリング」という選択肢が注目を集めています。手形のような複雑な手続きや決済までの長い待ち時間がなく、スピーディーに資金化できるのが大きな魅力です。

ファクタリングは売掛金を売却して即日現金化するサービス。例えば、100万円の売掛金があれば、その90〜98%程度の金額を即日で受け取ることができます。差額がファクタリング会社の手数料となります。通常の融資と異なり、借入ではないため返済義務がなく、信用情報にも影響しません。

特に創業間もない企業や個人事業主にとって、ファクタリングは心強い味方になります。銀行融資では審査が厳しく時間がかかりますが、ファクタリングは売掛金さえあれば利用可能で、最短即日での資金調達が実現できます。

具体的な流れは非常にシンプルです。①売掛金の内容を確認してもらう ②査定額の提示を受ける ③必要書類を提出して契約 ④入金 という4ステップで完結します。大手ファクタリング会社「ビートレーディング」では、オンラインでの申し込みから最短2時間での入金実績もあります。

初めてファクタリングを利用する際は、複数社から見積もりを取ることをおすすめします。GMOペイメントゲートウェイやSMBCファイナンスサービスなど、信頼性の高い大手企業のサービスを比較検討すると良いでしょう。手数料や対応の早さ、売掛先への通知の有無など、自社に合った条件を見極めることが大切です。

手形に頼らない資金調達の新常識として、ファクタリングを知っておくことは現代のビジネスパーソンにとって必須のスキルと言えるでしょう。売掛金という「眠っている資産」を活用して、ビジネスチャンスを逃さない経営を実現しましょう。

5. 今すぐ現金化!専門用語なしで解説するファクタリングの流れとメリット

ファクタリングは難しそうに聞こえますが、実はシンプルな仕組みです。売掛金を即現金化する方法として、多くの事業主に活用されています。ここでは専門用語を使わず、わかりやすくファクタリングの流れとメリットを解説します。

▼ファクタリングの基本的な流れ

1. 申し込み:ファクタリング会社にネットや電話で連絡

2. 審査:必要書類の提出と売掛金の確認

3. 買取価格の提示:売掛金に対していくらで買い取るかの提案

4. 契約:条件に納得したら契約書にサイン

5. 入金:最短即日で指定口座に振込

このように、わずか5ステップで売掛金を現金化できるのがファクタリングの魅力です。銀行融資と違い、審査が簡単で、借入ではないため返済義務がないのが大きな特徴です。

▼ファクタリングの3つのメリット

①スピード感:最短即日での資金調達が可能

②信用情報に影響なし:借入ではないため信用情報に記録されない

③柔軟性:事業資金の使い道に制限がない

特に資金繰りに悩む中小企業や個人事業主にとって、ファクタリングは強い味方になります。例えば、大口の取引先からの入金が2ヶ月後なのに、今月の家賃や給料の支払いが迫っているケースでは、ファクタリングで一時的な資金不足を解消できます。

SMBCファクタリング、りそな決済サービス、三菱UFJファクターなどの大手金融機関系ファクタリング会社は手数料が1〜5%程度と低めですが、審査が厳しい傾向にあります。一方、独立系のファクタリング会社は手数料が高めですが、審査のハードルが低く、スピーディーな対応が期待できます。

資金調達方法としてファクタリングを検討する際は、複数の会社から見積もりを取り、手数料や対応の早さを比較することをおすすめします。今すぐ現金が必要な状況でも、適切なファクタリング会社を選べば、スムーズに資金繰りの問題を解決できるでしょう。

この記事へのコメントはありません。